Uitleg Actie Kerkbalans

Wat is Actie Kerkbalans precies?

De feiten op een rij

Wat is Actie Kerkbalans?

Actie Kerkbalans is de jaarlijkse actie waarbij aan leden van de kerk wordt gevraagd een financiële bijdrage te geven voor het unieke werk onze kerk. Mede door Actie Kerkbalans kan de Protestantse Gemeente ‘s-Gravenzande haar positieve bijdrage blijven leveren in het dorp

Hoe werkt de Actie Kerkbalans?

In januari ontvangt ieder gemeentelid het verzoek een financiële bijdrage (ook bekend als de (vrijwillige bijdrage) te leveren aan de kerk. Dit gaat op twee manieren:

1. via het ons bekende mailadres.

2. met een antwoordenveloppe die bij u wordt bezorgd, en later weer wordt opgehaald.

Indien je de uitnodiging nog niet per mail ontvangt, kun je jouw mailadres doorgeven aan vvb@pgsgravenzande.nl.

Waarom wordt het ieder jaar opnieuw gevraagd?

Als de Protestantse Gemeente ‘s-Gravenzande in januari weet wat er is toegezegd aan financiële bijdragen kan de gemeente daar haar samenbindende en unieke werk voor dat jaar op afstemmen.

Waar wordt dit geld aan besteed?

Het geld wordt gebruikt voor het organiseren van vele activiteiten, zoals jeugdactiviteiten, inspirerende kerkdiensten, geloofstoerusting, seniorenactiviteiten, persoonlijke bezoeken en de heilzame aanwezigheid van de kerk in de buurt. Daarnaast zijn het onderhoud van de kerkgebouwen, energiekosten en pastoraatskosten belangrijke kostenposten. De Actie Kerkbalans zorgt voor 70 % van het budget dat daarvoor nodig is.

Hoeveel is er nodig?

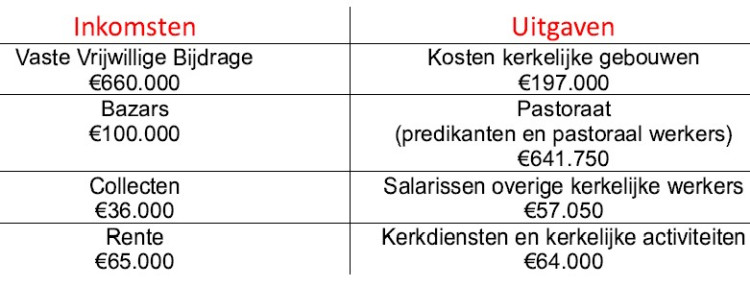

Om een indicatie te geven is er een versimpelde versie van de begroting voor het jaar 2025. Hierin staan in de linker kolom de inkomsten en de rechter kolom de uitgaven. Hierin is te zien dat het overgrote deel van de imkomsten komt uit de Actie Kerkbalans (€660.000,-). Bij de uitgaven is te zien dat bijna deze gehele inkomstenpost op gaat aan pastoraat.

Het overzicht hierboven is grotendeels toepasbaar op begrotingen van andere jaren. Echter ziet het College van Kerkrentmeesters stijgende posten aan de uitgaven kant van de begroting en gelijkblijvende inkomsten aan de andere kant. De kosten groeien elk jaar door inflatie en indexeren van salarissen terwijl de inkomsten elk jaar afhankelijk zijn van ons als gemeente.

Het overzicht hierboven is grotendeels toepasbaar op begrotingen van andere jaren. Echter ziet het College van Kerkrentmeesters stijgende posten aan de uitgaven kant van de begroting en gelijkblijvende inkomsten aan de andere kant. De kosten groeien elk jaar door inflatie en indexeren van salarissen terwijl de inkomsten elk jaar afhankelijk zijn van ons als gemeente.

Is iedere euro van belang?

Elke bijdrage is van belang, hoe groot of klein ook. De praktijk wijst uit dat hoe jonger men is, hoe minder men geeft aan de Actie Kerkbalans. Het is dus goed voor jongeren (vanaf 18 jaar) om zich te realiseren dat door de opbrengsten van de Actie Kerkbalans onze activiteiten uitgevoerd kunnen worden. We hopen dus dat de Actie Kerkbalans genoeg blijft opbrengen om alle activiteiten te kunnen organiseren.

Ben ik verplicht te betalen?

Voor alle acties geldt: als je niet kunt betalen, hoef je niet te betalen. Maar anders doen wij wel een moreel beroep op je. Voor de Actie Kerkbalans verwachten we een reactie als je aangeschreven wordt. Je wordt aangeschreven, omdat je lid van de kerk bent. De kerk maakt kosten voor je als lid en we hopen dat je naar vermogen aan de activiteiten van de kerk bijdraagt.

Kan ik ook gemakkelijk en direct doneren?

Jazeker, dat kan. Je kunt een overschrijving doen naar de kerk onder vermelding van Actie Kerkbalans. De bankrekeningnummers van de kerken zijn:

1. Protestantse Gemeente ‘s-Gravenzande NL34 RABO 0323 2084 87

2. Vereniging Evangelische Unie NL33 RABO 0323 2094 75

Kan ik digitaal aan de Actie Kerkbalans deelnemen?

Van oudsher worden leden van de kerk via een brief gevraagd aan de actie deel te nemen. Er is nu ook de mogelijkheid via de mail deel te nemen. Dit betekent dat dan alle info via de mail bij u binnenkomt en u via de mail ook uw bijdrage kunt afhandelen. Neemt u nu nog op de oude manier aan de actie deel, maar wilt u dit in het vervolg via de mail, dan kunt u dit regelen door dit jaar uw email adres te vermelden op de antwoordstrook of door een mail te sturen aan vvb@pgsgravenzande.nl onder vermelding van uw naam, adres en wijkgemeente. Hebt u inwonende kinderen van 18 jaar of ouder die zelf ook een brief van de actie krijgen, dan is het handig om gelijktijdig ook voor hen het bovenstaande te regelen.

Zijn er fiscale voordelen van toepassing bij schenken?

Misschien doe je elk jaar aangifte bij de Belastingdienst voor de inkomstenbelasting. Als je daardoor elk jaar een bedrag aan belasting moet betalen, kan schenken aan de kerk mogelijk ook voor jezelf extra voordelen hebben. Als je aan bepaalde voorwaarden voldoet, kan hetgeen je geeft namelijk aftrekbaar zijn voor de inkomstenbelasting. Hieronder zie je op welke manieren je kunt schenken en welke voordelen dit kan hebben.

De Protestantse Gemeente ’s-Gravenzande is aangemerkt als een ANBI, dit is een algemeen nut beogende instelling. Giften gedaan aan een ANBI kunnen aftrekbaar zijn van de belasting.

Er zijn een aantal mogelijk heden:

1. Schenken door personen.

2. Gewone schenkingen met een drempelbedrag.

3. Periodieke giften zonder een drempelbedrag.

4. Schenken door bedrijven (BV’s en stichtingen).

Gewone schenkingen

Je kunt elk jaar opnieuw bepalen welk bedrag je aan de kerk geeft. Om zo’n schenking bij je belastingaangifte af te kunnen trekken, geldt voor hetgeen je geeft een drempelbedrag en een maximumbedrag. Het drempelbedrag en het maximumbedrag hangen af van het drempelinkomen. Het drempelinkomen is het totaal van je inkomsten en aftrekposten in box 1, 2 en 3 voor de inkomstenbelasting. Het drempelbedrag is 1% van het drempelinkomen, met een minimum van € 60,00. Je moet dus in ieder geval 1% van je drempelinkomen schenken met een minimum van € 60,00 per jaar, om voor aftrek in aanmerking te komen. Het maximumbedrag is 10% van het drempelinkomen. In een jaar mag je dus niet meer dan dit percentage aftrekken. Heb je een fiscale partner omdat je getrouwd bent of samenwoont, dan worden jullie drempelinkomens en schenkingen bij elkaar opgeteld.

Voorbeeld: Indien je drempelinkomen in een bepaald jaar € 30.000,00 is, is het drempelbedrag € 300,00 en het maximumbedrag € 3.000,00. Schenk je in dat jaar € 500,00 aan de kerk, dan mag je in totaal (€ 500,00 -/- € 300,00 =) € 200,00 aftrekken. Doe je in dat jaar een schenking van € 3.500,00 aan de kerk, dan mag je – vanwege het maximumbedrag – € 3.000,00 aftrekken.

Let op: giften die in contanten zijn gedaan, mogen niet meer worden afgetrokken.

Periodieke giften

Je kunt ook schriftelijk vastleggen dat je jaarlijks een vast bedrag aan de kerk schenkt. Als er op die manier sprake is van een zogenaamde periodieke gift, dan mag je deze schenkingen geheel (dus zonder drempel en maximum) aftrekken. Er moet in dat geval aan de volgende voorwaarden worden voldaan:

- Er wordt vastgelegd dat jaarlijks hetzelfde bedrag aan de kerk wordt geschonken;

- De verplichting wordt voor minimaal vijf achtereenvolgende jaren (en dus zonder ‘pauze-jaar’) aangegaan (langer mag ook);

- Je sluit een daadwerkelijke schriftelijke overeenkomst met de kerk, waarin je ook vastlegt wanneer de schenking stopt, bijvoorbeeld dus na vijf jaar. Wel moet de schenking uiterlijk bij je overlijden eindigen.

Wil je zo’n overeenkomst sluiten met de kerk? Ga dan naar de tab giften Giften - Protestantse Gemeente 's-Gravenzande (pgsgravenzande.nl) of neem dan contact op via de mail met één van onze kerkrentmeesters: emailadres vvb@pgsgravenzande.nl.

Zakelijk schenken

Heb je een eigen onderneming en betaal je in verband daarmee vennootschapsbelasting? In dat geval kan het ook aantrekkelijk zijn om via je onderneming te schenken aan de kerk. Let wel op: een schenking is slechts een schenking als de onderneming die schenkt daar niets voor terug krijgt (bijvoorbeeld sponsoring en het kopen van loten zijn dus geen schenking). Per jaar bedraagt de aftrekbaarheid van schenkingen voor de vennootschapsbelasting ten hoogste 50% van de winst, met een maximum van € 100.000,00.

Voorbeeld: Indien de winst van je onderneming in een bepaald jaar € 30.000,00 is, mag in dat jaar dus maximaal € 15.000,00 aan schenkingen worden afgetrokken voor de vennootschapsbelasting. Wordt in dat geval een schenking van € 5.000,00 gedaan, dan mag je deze hele schenking van de winst aftrekken. Als de winst € 300.000,00 is, dan mag maximaal € 100.000,00 worden afgetrokken, ook al zou je in dat jaar meer schenken dan dat bedrag.